Berufsunfähigkeitsversicherung

Die eigene Arbeitskraft ist für die meisten Menschen Voraussetzung für ein regelmäßiges Einkommen. Im Falle einer Berufsunfähigkeit fällt das Gehalt weg, was fast immer zu drastischen Veränderungen des Alltags führt. In der Regel kann der gewohnte Lebensstandard nicht aufrechterhalten werden, denn die staatliche Absicherung reicht meistens nicht aus.

Jeder vierte Deutsche wird im Laufe seines Erwerbslebens berufsunfähig. Betroffen sind keineswegs nur Ältere, viele Menschen trifft die Berufsunfähigkeit mitten im Berufsleben: Wenn der Versicherungsfall eintritt, sind Versicherte im Durchschnitt erst 47 Jahre alt.

Für wen ist die Versicherung?

Über 2 Mio. Menschen in Deutschland sind erwerbs- bzw. berufsunfähig. Jährlich kommen 280.000 weitere Fälle hinzu.

Die gesetzliche Rentenversicherung zahlt im Falle einer Berufsunfähigkeit nur eine geringe Erwerbsminderungsrente. Für Menschen, die nach dem 1. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente faktisch abgeschafft. Sie erhalten nur noch eine einheitliche, zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen. Dabei wird nicht berücksichtigt, welchen beruflichen Status der Betroffene zuvor besaß. Er oder sie muss nahezu jeden anderen Job annehmen, egal wie hoch die erreichte berufliche Qualifikation ist. Die volle Höhe der Erwerbsminderungsrente – das sind lediglich rund 38% des letzten Bruttoeinkommens – gibt es nur, wenn der Erkrankte oder Verunglückte nur noch weniger als drei Stunden am Tag arbeiten kann. Die Erwerbsminderungsrente kann in Abhängigkeit vom Umfang der Einzahlungen in die gesetzliche Rentenversicherung höher, aber auch deutlich niedriger ausfallen.

Auch für Menschen deren Geburtsdatum vor dem 2. Januar 1961 liegt, hat sich der gesetzliche Versicherungsschutz verschlechtert. Die Leistungen wurden stark reduziert. Deswegen ist auch hier eine private Berufsunfähigkeitsversicherung sehr zu empfehlen, um die finanziellen Lücken weitgehend zu schließen.

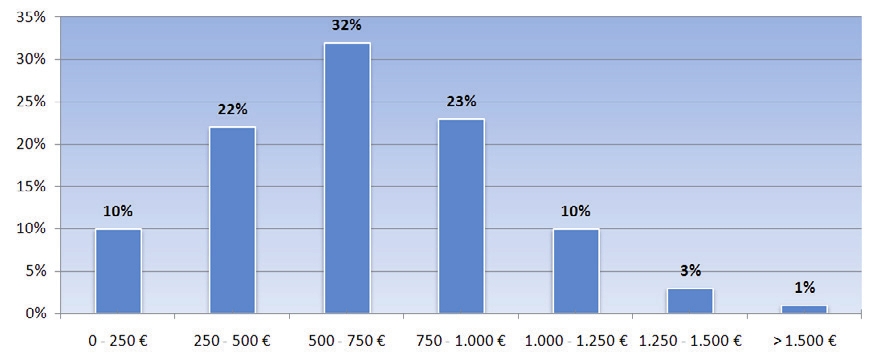

2/3 aller EU-/ BU-Rentenempfänger erhalten weniger als 750 Euro Rente pro Monat aus der gesetzlichen Rentenversicherung

Der größte Vermögenswert wird zu oft vernachlässigt

Rechenbeispiel

Ein 35-jähriger Mann, mit einem monatlichen Einkommen von 2.500 Euro und 13 Monatsgehältern, verdient bei einer Gehaltssteigerung von 2% p.a. in den nächsten 30 Jahren seines Arbeitslebens über 1,3 Mio. Euro.

Das eigene Einkommen stellt daher für Berufstätige meist den größten Vermögenswert dar, der sich mit einer Berufsunfähigkeitsversicherung umfassend absichern lässt – je früher, desto besser!

Schadenbeispiele

Berufsunfähigkeit kann jeden treffen

Es gibt Berufe, bei denen das hohe Risiko einer Berufsunfähigkeit offensichtlich ist: z.B. bei Dachdeckern oder Fliesenlegern. Wer beispielsweise viel am Schreibtisch arbeitet, glaubt deshalb häufig, er könne gar nicht berufsunfähig werden. Die Deutsche Rentenversicherung Bund gibt an, dass jeder vierte Arbeitnehmer frühzeitig berufs- oder erwerbsgemindert wird. Ursachen sind häufig Erkrankungen des Skeletts oder der Muskulatur, sowie Herz- und Kreislauferkrankungen. Auch psychische Erkrankungen sind zunehmend Auslöser für eine Berufsunfähigkeit. Für mittlerweile knapp ein Drittel aller Leistungsfälle sind psychische Erkrankungen wie Burn-Out die Ursache, Tendenz stark steigend.

Was ist versichert?

Eine private Berufsunfähigkeitsversicherung zahlt in der Regel dann eine Rente, wenn der Versicherte zu mindestens 50% berufsunfähig ist, d.h. er seinen aktuellen Beruf nicht mehr voll ausüben kann.

Die deutschen Lebensversicherungsunternehmen verwenden dabei überwiegend folgende Definition von Berufsunfähigkeit: „Berufsunfähigkeit liegt vor, wenn die versicherte Person infolge Krankheit, Körperverletzung oder Kräfteverfalls, die ärztlich nachzuweisen sind, voraussichtlich sechs Monate ununterbrochen außer Stande ist, ihren Beruf oder eine andere Tätigkeit auszuüben, die aufgrund ihrer Ausbildung und Erfahrung ausgeübt werden kann und ihrer bisherigen Lebensstellung entspricht.“

Welche Ereignisse sind u.a. nicht mitversichert?

- Liegt die Berufsunfähigkeit unter 50%, wird normalerweise keine Leistung ausbezahlt.

- Bestimmte Berufe sind bei vielen Anbietern nicht oder nur zu erschwerten Bedingungen versicherbar, wie z.B. Piloten oder Sprengmeister.

- Terror- und Kriegsereignisse sind in der Regel vom Versicherungsschutz ausgeschlossen.

- Bei Vorsatz wird nicht geleistet z.B. ein Chirurg trennt sich absichtlich einen Finger ab, um seine Berufsunfähigkeitsrente zu erhalten.

- Bei Vertragsabschluss bereits bestehende Erkrankungen werden meist ausgeschlossen oder führen zu einem Risikozuschlag, d.h. der Monatsbeitrag erhöht sich um einen bestimmten Prozentsatz.

Wie berechnen sich die Versicherungsbeiträge?

Der Versicherungsbeitrag ist abhängig von folgenden Faktoren:

- Eintrittsalter

- Beruf

- gewünschte Rentenhöhe

- Gesundheitszustand

- Versicherungsdauer

- gewünschte Zusatzversicherungen (z.B. Risikolebensversicherung oder Pflegezusatzversicherung)

Benötigt ein Architekt oder Ingenieur im Versorgungswerk eine zusätzliche Berufsunfähigkeitsversicherung?

Klare Antwort: Ja, auch Architekten oder Ingenieure im berufsständischen Versorgungswerk benötigen eine zusätzliche Berufsunfähigkeitsvorsorge.

In den Versorgungswerken ist geregelt, dass das Mitglied seine gesamte Tätigkeit einstellen muss, demzufolge 100 % Berufsunfähigkeit nachzuweisen hat. Einen solchen Grad der Berufsunfähigkeit zu erreichen ist bei vielen Krankheitsbildern nicht möglich, weshalb ein Leistungsanspruch oft nicht gegeben ist. Das Mitglied ist also gezwungen, seine Tätigkeit trotz Krankheit weiter auszuüben, da er ansonsten keinerlei Einnahmen hat.

In der Regel liegt es auch nicht im Interesse des Versicherten, seine Tätigkeit umgehend komplett einzustellen, bei z.B. psychischen Erkrankungen kann oft über eine Reduzierung der Arbeitszeit und ggf. Einstellung von Personal erreicht werden, den Beruf weiter auszuüben und wieder vollständig zu genesen.

Nach Auffassung des Oberverwaltungsgerichts (OVG) Saarlouis müssen zwei Voraussetzungen erfüllt sein, damit ein Architekt Anspruch auf eine Berufsunfähigkeitsrente hat (Beschluss vom 4.3.2010, Az: 3 A 341/09):

- Berufsunfähigkeit liegt danach nicht schon dann vor, wenn ein Architekt seine bisher ausgeübte Architektentätigkeit nicht mehr fortführen kann. Es muss vielmehr so sein, dass der Architekt keine der im Baukammerngesetz genannten Berufsaufgaben mehr ausüben kann. Dazu zählen unter anderem die Beratung, Betreuung und Vertretung Anderer in den mit der Planung und Ausführung eines Vorhabens zusammenhängenden Angelegenheiten sowie die Überwachung der Ausführung gehören. Berufsunfähigkeit ist folglich erst dann anzunehmen, wenn dem Architekten jedwede Tätigkeit der dort beschriebenen Art zur Einkommenserzielung nicht mehr möglich ist.

- Berufsunfähigkeit setzt außerdem voraus, dass die gesundheitliche Einschränkung von Dauer ist. Diese Voraussetzung ist nicht erfüllt, wenn in einem überschaubaren Zeitraum begründete Heilungsmöglichkeiten gegeben sind. Dabei sind erfolgversprechend und zumutbar nicht nur solche Therapieansätze, denen eine überwiegende Wahrscheinlichkeit einer Heilung oder deutlichen Besserung innewohnt, sondern auch solche Maßnahmen, die eine nur unterdurchschnittliche, aber nicht völlig unbedeutende Erfolgsprognose versprechen. Das Prinzip gemeinschaftlicher Absicherung des Berufsunfähigkeitsrisikos bringt für den Einzelnen die Verpflichtung mit sich, alle ihm möglichen Anstrengungen zu unternehmen, um durch baldmögliche Wiederherstellung seiner Berufsfähigkeit die Belastung der Versichertengemeinschaft gering zu halten. Danach liegt keine Berufsunfähigkeit auf Dauer vor, solange noch bestimmte nicht wahrgenommene Behandlungsmöglichkeiten bestehen, die nach medizinischen Erkenntnissen eine Besserung erwarten lassen, so das OVG.

Wir empfehlen daher unbedingt den Abschluss einer privaten Berufsunfähigkeitsversicherung.